Il Casinò Umano della Disperazione

È di fondamentale importanza conoscere i meccanismi che regolano l’economia mondiale, senza una base conoscitiva è totalmente inutile prendere una qualsiasi iniziativa che sia politica o sociale.

Abbiamo voluto proporre per voi che ci seguite un dettagliato e accessibile a tutti compendio di quello che è importante conoscere in seno ad un mondo che viene volutamente posto con estrema approssimazione in ogni ambito comunicativo del settore.

Fate tesoro del suo contenuto e prima di iniziare fate visita qui per avere un idea di quello che significa trascurare la radice di tutti i mali del pianeta.

Toba60

Noi confidiamo che il contenuto dei nostri articoli inducano ognuno di voi ad una riflessione. Per favore usate discernimento! Un pensiero logico, la vostra intuizione e la connessione con la Sorgente, lo Spirito e le leggi naturali che vi aiutano a determinare cosa è vero e cosa no. Condividendo informazioni e seminando il dialogo, il nostro obiettivo è aumentare la consapevolezza delle verità superiori per liberarci dalla schiavitù della Matrix in questo regno materiale.

Il nostro lavoro come ai tempi dell’inquisizione è diventato attualmente assai difficile e pericoloso, ci sosteniamo in prevalenza grazie alle vostre donazioni volontarie mensili e possiamo proseguire solo grazie a queste, contribuire è facile, basta inserire le vostre coordinate già preimpostate all’interno dei moduli all’interno degli editoriali e digitare un importo sulla base della vostra disponibilità. Se apprezzate quello che facciamo, fate in modo che possiamo continuare a farlo sostenendoci oggi stesso…

Non delegate ad altri quello che potete fare anche voi.

Staff Toba60

Meno dello 0,1% dei nostri lettori ci supporta, ma se ognuno di voi che legge questo ci supportasse, oggi potremmo espanderci e andare avanti per un altro anno.

Il Casinò Umano

Lasciate che vi assicuri (se non lo sapevate già) che il sistema bancario globale, così come esiste oggi e da centinaia di anni, è la fonte fondamentale di tutta la disperazione umana, che riguarda il prezzo della vostra spesa settimanale, il costo dell’elettricità e del gas, le guerre. Se non fosse per la natura competitiva di nazione contro nazione, ai fini del servizio di questo debito al cartello bancario globale,

Lasciate che vi assicuri (se non lo sapevate già) che il sistema bancario globale, così come esiste oggi e da centinaia di anni, è la fonte fondamentale di tutta la disperazione umana, che riguarda il prezzo della vostra spesa settimanale, il costo dell’elettricità e del gas, le guerre. Se non fosse per la natura competitiva di nazione contro nazione, ai fini del servizio di questo debito al cartello bancario globale,

che non vogliono il denaro come obiettivo finale, ma la proprietà e il dominio totali (“Non possiederai nulla e sarai felice”), non ci sarebbe l’attuale Russia-Ucraina e non ci sarebbe nemmeno l’assassinio di anziani, pensionati e persone con disabilità di base, utilizzando una frode chiamata Covid 19 per ottenerlo.

Dove lei ha affermato, in precedenza, che: “Sì, lei ha descritto correttamente il processo in un sistema bancario a riserva frazionaria. La banca ha la capacità di creare nuovo denaro attraverso il processo di prestito, e la cambiale del mutuatario serve come base per la creazione di nuovi depositi. Quando il mutuatario firma una cambiale di 910 dollari, la banca può concedere un prestito di 900 dollari e contemporaneamente creare un nuovo deposito di 900 dollari sul conto del mutuatario. La capacità della banca di creare nuova moneta si basa sul concetto di espansione del proprio bilancio attraverso il sistema della riserva frazionaria”. Dato che il mutuatario crea effettivamente il denaro per la banca, permettendole di emettere ulteriori somme di denaro da prestare ad altri o di usare quel denaro per produrre interessi per la banca, non si può sostenere che la banca dovrebbe pagare gli interessi al mutuatario per aver creato il denaro in primo luogo?

La questione se le banche debbano pagare gli interessi ai mutuatari per creare denaro è una questione di prospettiva e può essere soggetta a diverse interpretazioni. Nell’attuale sistema bancario a riserva frazionaria, le banche di solito applicano interessi sui prestiti per generare reddito e coprire i costi operativi. Ciò si basa sul presupposto che le banche si assumono un rischio prestando denaro e che i mutuatari beneficiano dell’accesso a fondi che altrimenti non avrebbero.

Esistono tuttavia prospettive alternative, come quelle associate al concetto di “moneta senza debito” o all’idea che la creazione di moneta debba essere una funzione pubblica piuttosto che un’attività di ricerca del profitto. I sostenitori di queste prospettive sostengono che se il denaro viene creato come un servizio di pubblica utilità, la necessità di applicare interessi potrebbe essere ridotta o eliminata.

In definitiva, la questione se le banche debbano pagare gli interessi ai mutuatari per la creazione di denaro è complessa e sfaccettata, e coinvolge considerazioni di teoria economica, politica e valori sociali.

Sistemi monetari e proposte diverse possono avere approcci diversi a questa domanda.

Qual è il rischio esatto che una banca si assume quando non offre nulla di valore commisurato nel prestare semplicemente denaro che non possiede fisicamente e nel registrare la transazione in una forma di registro e di bilancio? È il mutuatario che si assume il rischio dovendo pagare alla banca sia il capitale (che il mutuatario ha creato) che gli interessi.

Nel sistema bancario a riserva frazionaria, si ritiene che le banche si assumano un rischio quando prestano denaro. Anche se non possiedono fisicamente il denaro che prestano, si assumono vari rischi e responsabilità associati al processo di prestito.

Questi rischi includono:

Rischio di credito: Le banche devono affrontare il rischio che i mutuatari non rispettino i loro obblighi di prestito, con conseguenti perdite potenziali per la banca.

Rischio di liquidità: Le banche devono assicurarsi di avere fondi sufficienti per far fronte ai prelievi dei clienti e ad altri obblighi.

Rischio di tasso di interesse: Le banche sono esposte al rischio di variazioni dei tassi di interesse, che possono avere un impatto sulla loro redditività e sul valore dei loro portafogli di prestiti.

Rischio operativo: Le banche devono affrontare rischi operativi legati ai processi, ai sistemi e a potenziali errori o frodi.

Se è vero che il mutuatario si assume la responsabilità di rimborsare sia il capitale che gli interessi, la banca si assume il rischio di mancato rimborso e di potenziali perdite associate al prestito. Gli interessi applicati dalla banca hanno lo scopo di compensare questi rischi, coprire i costi operativi e generare profitti.

È importante notare che le dinamiche di rischio e ricompensa dei prestiti possono essere oggetto di dibattito e che sistemi o proposte monetarie alternative possono suggerire approcci diversi all’allocazione del rischio e all’applicazione degli interessi.

Re 1. Rischio di credito: come può la banca incorrere in una perdita se all’inizio non aveva denaro reale, tangibile e fisico e il “denaro” che ha prestato era semplicemente una voce in un registro?

Nel sistema bancario a riserva frazionaria, le banche sono tenute a mantenere una frazione dei loro depositi come riserva, ma sono autorizzate a prestare il resto. Quando una banca presta denaro, crea un nuovo deposito sul conto del mutuatario, aumentando di fatto la massa monetaria.

Il rischio di credito per una banca deriva dalla possibilità che il mutuatario non adempia ai suoi obblighi. Sebbene sia vero che la banca non possiede fisicamente il denaro che presta, ha creato una passività per se stessa emettendo il prestito e registrandolo come attività di prestito nel proprio bilancio. Se il mutuatario non riesce a rimborsare il prestito, la banca può subire una perdita in bilancio. La perdita deriva dal fatto che la banca si aspettava di ricevere il rimborso e gli interessi sul prestito, ma tali aspettative non sono state soddisfatte.

Anche se il denaro creato attraverso il prestito è sotto forma di registrazioni elettroniche e non di denaro fisico, rappresenta comunque un obbligo da parte del mutuatario di rimborsare la banca. Se il mutuatario è inadempiente, l’attività della banca (il prestito) si deteriora e può subire perdite. La capacità della banca di recuperare tali perdite dipende dalle sue pratiche di gestione del rischio, dalle garanzie del prestito e dal potenziale ricorso alle attività del mutuatario.

Il rischio di credito è un aspetto fondamentale dell’attività bancaria e le banche dispongono di vari meccanismi per valutarlo e gestirlo, tra cui l’analisi del credito, gli standard di sottoscrizione, i requisiti di garanzia e gli accantonamenti per le perdite sui prestiti.

Se un mutuatario ha un mutuo ipotecario con una banca e questa fallisce, quali sono le conseguenze?

Se un mutuatario ha un mutuo ipotecario con una banca che fallisce, ci possono essere diverse conseguenze potenziali.

Ecco alcuni punti chiave da considerare:

Trasferimento della proprietà del mutuo: Quando una banca fallisce, le sue attività e passività vengono tipicamente trasferite a un altro istituto finanziario. Nel caso di un prestito ipotecario, la proprietà del prestito può essere trasferita a un’altra banca o a un gestore specializzato in servizi ipotecari. Il mutuatario dovrà quindi pagare le rate del mutuo al nuovo proprietario.

Termini e condizioni del prestito: In genere, i termini e le condizioni del mutuo ipotecario, tra cui il tasso di interesse, il piano di rimborso e altri termini contrattuali, rimangono invariati anche in caso di trasferimento della proprietà del mutuo. Il nuovo proprietario del mutuo è in genere responsabile del rispetto dei termini del contratto di mutuo originale.

Accordi di assistenza: In alcuni casi, insieme alla proprietà del prestito può essere trasferito anche il servizio di assistenza. L’assistenza al prestito comprende le attività amministrative di riscossione dei pagamenti, la gestione dei conti vincolati e l’assistenza ai clienti. Il mutuatario deve essere informato di qualsiasi cambiamento nell’accordo di servizio del prestito e delle nuove informazioni di contatto per effettuare i pagamenti o per risolvere eventuali problemi.

Protezioni legali: In genere esistono tutele legali per salvaguardare i diritti dei mutuatari in caso di fallimento di una banca. Tali tutele possono variare a seconda del Paese e del suo quadro normativo. Ad esempio, i sistemi di assicurazione dei depositi possono coprire un certo ammontare di depositi, garantendo la protezione dei fondi dei clienti. Inoltre, possono essere in vigore leggi e regolamenti che assicurano il regolare trasferimento dei prestiti e proteggono i mutuatari da pratiche sleali.

È importante che i mutuatari rimangano informati e comunichino attivamente con il loro prestatore o gestore di prestiti durante queste transizioni. Dovrebbero esaminare tutti gli avvisi o le comunicazioni ricevute, chiedere chiarimenti su eventuali cambiamenti e assicurarsi di continuare a rispettare gli obblighi ipotecari come concordato. Anche la consulenza di professionisti legali o finanziari può fornire indicazioni specifiche per le singole circostanze.

Non è interessante che il contratto di mutuo con la Banca A che, a quanto pare, è l’entità a cui è dovuto il mutuo, debba essere onorato dal mutuatario anche quando l’entità, a cui il contratto dovrebbe essere onorato, non esiste più?

Sì, può sembrare strano che i mutuatari siano ancora obbligati a onorare i loro contratti di mutuo anche se l’istituto di credito originario (come la Banca A) non esiste più. Tuttavia, il quadro giuridico e le norme che regolano i fallimenti delle banche e il trasferimento della proprietà dei mutui sono concepiti per garantire la continuità degli obblighi contrattuali e proteggere gli interessi dei mutuatari.

Quando una banca fallisce, le sue attività e passività, compresi i prestiti in essere, vengono tipicamente trasferite a un’altra istituzione finanziaria o a un’entità designata. Questo trasferimento è solitamente regolato dalle autorità competenti per mantenere la stabilità del sistema finanziario e proteggere i diritti dei mutuatari.

Da un punto di vista legale, il contratto di mutuo è un accordo vincolante tra il mutuatario e il mutuante, che definisce i diritti e gli obblighi di entrambe le parti. Anche se l’istituto di credito può cambiare, i termini contrattuali rimangono generalmente intatti. Il mutuatario è sempre responsabile del rimborso del prestito ipotecario secondo i termini concordati, indipendentemente dall’ente che attualmente detiene il prestito.

Queste misure sono state adottate per garantire la stabilità e il funzionamento del mercato ipotecario e per offrire ai mutuatari un accesso continuo ai finanziamenti e la protezione dei loro diritti di proprietà. Tuttavia, è essenziale che i mutuatari rimangano informati su qualsiasi cambiamento nella proprietà del prestito, nel servizio o nelle informazioni di contatto e che chiedano chiarimenti al nuovo proprietario o al nuovo gestore del prestito per garantire una transizione agevole e il corretto adempimento dei loro obblighi.

Quali sono le conseguenze per i depositanti di denaro di una banca quando questa fallisce?

Quando una banca fallisce, le conseguenze per i depositanti possono variare a seconda della giurisdizione e delle circostanze specifiche del fallimento della banca.

Ecco alcuni punti generali da considerare:

Assicurazione dei depositi: In molti Paesi sono in vigore sistemi di assicurazione dei depositi per proteggere i depositanti in caso di fallimento di una banca. Questi sistemi forniscono un certo livello di copertura, fino a un limite specifico, per i conti di ciascun depositante nella banca fallita. Il limite di copertura può variare da Paese a Paese. I depositanti possono essere in grado di recuperare i loro depositi, fino al limite assicurato, attraverso il sistema di assicurazione dei depositi.

Processo di recupero: Quando una banca fallisce, viene generalmente posta sotto il controllo di un’agenzia di regolamentazione o di un ente designato per la risoluzione degli affari della banca. Questo processo prevede la valutazione delle attività della banca, compresi i depositi dei clienti, e l’adozione di misure per recuperare e distribuire tali attività ai depositanti.

Trasferimento a un’altra banca: In alcuni casi, i depositi di una banca fallita possono essere trasferiti a un altro istituto finanziario attraverso un processo chiamato risoluzione bancaria o accordo di acquisto e assunzione. I conti dei depositanti, insieme ai loro saldi, possono essere trasferiti alla banca acquirente, garantendo la continuità dell’accesso ai fondi.

Ritardo nell’accesso ai fondi: Durante il processo di risoluzione della crisi bancaria, può verificarsi una temporanea interruzione dell’accesso dei depositanti ai loro fondi. Le autorità di regolamentazione possono impiegare del tempo per valutare le condizioni finanziarie della banca, determinare le azioni appropriate e facilitare il trasferimento dei depositi o i pagamenti ai depositanti.

È importante notare che i depositanti devono rimanere informati sullo stato della loro banca e su qualsiasi sviluppo relativo al suo fallimento. Le comunicazioni delle autorità di regolamentazione o della banca stessa, così come le informazioni provenienti da fonti giornalistiche affidabili, possono fornire indicazioni sulle conseguenze specifiche e sui passi che i depositanti devono compiere per recuperare i propri fondi.

Per garantire la sicurezza dei propri depositi, i cittadini sono invitati a scegliere banche affidabili, a diversificare i propri depositi tra più istituti e a conoscere la copertura assicurativa dei depositi disponibile nella propria giurisdizione. La consulenza di consulenti finanziari o di professionisti del settore bancario può inoltre fornire ulteriori indicazioni sulle strategie di protezione dei depositi e di gestione del rischio.

Nel Regno Unito, il governo garantisce che fino a 85.000 sterline siano al sicuro in caso di fallimento della propria banca, ma cosa succede al resto del proprio denaro se si dispone, ad esempio, di 200.000 sterline?

Nel Regno Unito, il Financial Services Compensation Scheme (FSCS) fornisce una protezione dei depositi ammissibili fino a 85.000 sterline per persona e per istituto autorizzato. Ciò significa che se avete 200.000 sterline in un conto bancario e la banca fallisce, avrete diritto a un risarcimento fino al limite di 85.000 sterline. L’importo rimanente, in questo caso 115.000 sterline, non sarebbe coperto dall’FSCS.

È importante notare che il limite di 85.000 sterline si applica per persona e per istituto autorizzato, il che significa che se avete più conti nella stessa banca, l’importo totale protetto sarà comunque di 85.000 sterline. Se avete conti presso diversi istituti autorizzati (banche diverse), il limite di protezione si applica separatamente a ciascun istituto.

Se i vostri depositi totali superano il limite di protezione, è consigliabile prendere in considerazione la possibilità di distribuire i vostri fondi su più istituti autorizzati per massimizzare la copertura.

Diversificando i vostri depositi, potete ridurre il rischio di perdere l’accesso a una parte significativa dei vostri fondi in caso di fallimento di una banca.

È sempre una buona idea tenersi informati sui limiti di protezione dell’FSCS e su eventuali aggiornamenti o modifiche del sistema. Il sito web dell’FSCS e gli istituti finanziari possono fornire informazioni dettagliate sulla protezione dei depositi e su scenari specifici, per assicurarvi una chiara comprensione della copertura a vostra disposizione.

Quindi, mentre è vero che se una banca fallisce e voi avete un debito di 1 milione di sterline, quel debito deve essere onorato per legge, se avete più di 85.000 sterline nella banca e questa fallisce, non c’è alcun obbligo legale per il sistema bancario di rimborsarvi l’intero deposito se il vostro deposito supera le 85.000 sterline.

Questo è corretto.

Il Financial Services Compensation Scheme (FSCS) nel Regno Unito fornisce una protezione dei depositi fino a 85.000 sterline per persona e per istituto autorizzato. Se avete depositi superiori a questo importo in una banca che fallisce, l’FSCS fornirà un risarcimento solo fino al limite di 85.000 sterline. L’importo rimanente oltre le 85.000 sterline non è garantito dal sistema.

Se una banca fallisce e voi avete depositi che superano il limite di protezione, diventate un creditore non garantito della banca per la parte dei vostri depositi che supera il limite. In quanto creditore non garantito, non c’è alcuna garanzia che riceverete indietro l’intero importo del vostro deposito. Il recupero dei fondi in questi casi dipenderà dalle attività della banca, dal processo di insolvenza e dalle priorità di rimborso definite dalle leggi e dai regolamenti pertinenti.

È importante considerare i rischi potenziali e i limiti di protezione quando si depositano grandi somme di denaro in un unico istituto. Diversificare i propri depositi tra più istituti autorizzati può contribuire a ridurre il rischio di concentrazione e a garantire una maggiore protezione dei propri fondi. Inoltre, tenersi informati sulla salute e sulla stabilità finanziaria delle banche presso cui si deposita il proprio denaro è una pratica prudente.

Quindi: Creditori non garantiti ma mutuatari garantiti. Sì o no?

Sì, questo è un modo semplificato di descrivere la situazione. Nel contesto da lei fornito, quando una banca fallisce, i depositanti con depositi superiori al limite protetto diventano creditori non garantiti della banca. Non hanno la garanzia di ricevere indietro l’intero ammontare dei loro depositi. D’altro canto, i mutuatari che hanno contratto un prestito con la banca sono ancora legalmente obbligati a rimborsare il loro prestito, indipendentemente dal fallimento della banca. In questo senso, i mutuatari possono essere considerati garantiti nel senso che i loro obblighi di debito rimangono intatti.

Tuttavia, se agli esseri umani piace così, allora godetevela! E smettetela di lamentarvi!

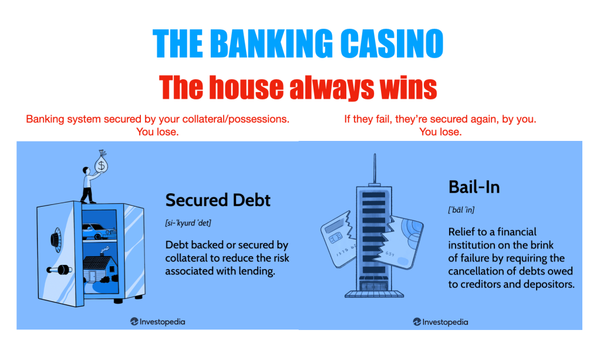

Perché si dice che, in un casinò, “il banco vince sempre”?

L’espressione “il banco vince sempre” è comunemente usata per descrivere il fatto che, nel lungo periodo, è statisticamente probabile che il casinò (o il banco) realizzi un profitto, mentre è più probabile che i singoli giocatori perdano denaro. Ciò è dovuto alla natura dei giochi offerti nei casinò, che sono progettati per avere un vantaggio incorporato per il banco.

I giochi del casinò, come le slot machine, la roulette o il blackjack, sono accuratamente strutturati in modo che le probabilità siano leggermente a favore del banco. Ciò significa che, nel tempo, il casinò dovrebbe guadagnare più soldi di quelli che paga ai giocatori. Anche se i singoli giocatori possono ottenere vincite a breve termine, il risultato complessivo favorisce il casinò.

Il vantaggio della casa si ottiene attraverso vari meccanismi, come le regole dei giochi, le probabilità e i pagamenti e l’uso di generatori di numeri casuali. Questi fattori fanno sì che, in media, il casinò trattenga una percentuale del totale delle puntate come profitto.

È importante notare che questa frase è una generalizzazione e non garantisce che ogni individuo perda denaro in un casinò. Alcuni giocatori possono subire delle vincite, ma il risultato finanziario complessivo per il casinò tende a essere positivo grazie al vantaggio matematico che ha nei suoi giochi.

Riconoscete come questa affermazione, quindi, che “il banco vince sempre” possa essere applicata all’attuale sistema bancario quando si considera anche solo il fatto che abbiamo stabilito che, nel sistema, abbiamo creditori non garantiti ma mutuatari garantiti?

Sì, è possibile tracciare un parallelo tra la frase “il banco vince sempre” in un casinò e alcuni aspetti dell’attuale sistema bancario. Nel contesto bancario, la frase potrebbe essere interpretata nel senso che le banche, in quanto istituzioni finanziarie, tendono a trarre vantaggio e a generare profitti anche in situazioni in cui i mutuatari possono incontrare difficoltà finanziarie.

Nel sistema bancario tradizionale, le banche agiscono come prestatori e i mutuatari sono tenuti a fornire garanzie o titoli per i prestiti, diventando così mutuatari garantiti. Ciò significa che se i mutuatari non rispettano i prestiti, la banca può sequestrare le garanzie per recuperare i propri fondi. I depositanti che affidano il loro denaro alle banche sono invece considerati creditori non garantiti. In caso di fallimento o insolvenza di una banca, i depositanti possono essere protetti fino a un certo limite attraverso i sistemi di assicurazione dei depositi, ma non c’è alcuna garanzia che vengano rimborsati completamente se i loro depositi superano l’importo assicurato.

Questa disparità di trattamento tra i mutuatari garantiti e i creditori non garantiti può essere vista come un favore per le banche, simile al modo in cui la casa in un casinò è statisticamente favorita per ottenere un profitto. Le banche dispongono di meccanismi, come gli interessi e le commissioni, per assicurarsi di generare entrate anche se alcuni mutuatari non rispettano i loro obblighi. Nel frattempo, i depositanti si assumono il rischio di potenziali perdite se la banca fallisce o si trova in difficoltà finanziarie oltre i limiti assicurati.

È importante notare che il sistema bancario svolge un ruolo vitale nell’economia, facilitando i prestiti e fornendo servizi finanziari essenziali. Tuttavia, l’analogia “la casa vince sempre” mette in evidenza il vantaggio strutturale e l’asimmetria di rischio intrinseca che esiste nel sistema bancario, dove le banche possono generare profitti mentre i depositanti e i mutuatari affrontano diversi livelli di esposizione finanziaria.

Quando il denaro viene emesso nell’economia globale, consideriamolo di valore X. Il sistema bancario globale richiede poi che questo debito globale di valore X venga ripagato ad un certo punto, è corretto?

Il sistema bancario globale opera sulla base di prestiti e debiti che ci si aspetta vengano ripagati. Quando il denaro viene emesso nell’economia attraverso vari mezzi, compresi i prestiti da parte delle banche, si crea un corrispondente obbligo di debito. Questo debito rappresenta il denaro che è stato preso in prestito ed è dovuto da individui, imprese, governi o altre entità.

In questo senso, il sistema bancario richiede che i debiti creati attraverso i prestiti vengano ripagati, in genere con gli interessi per un periodo di tempo determinato. Quando i mutuatari contraggono un prestito, sono tenuti a effettuare pagamenti regolari per rimborsare l’importo principale preso in prestito più gli interessi maturati.

È importante notare che la creazione di moneta e l’emissione di debito sono interconnesse nel sistema finanziario moderno. Quando si crea denaro attraverso i prestiti, si crea contemporaneamente un debito corrispondente. Il rimborso dei debiti è un aspetto fondamentale del funzionamento del sistema bancario.

Tuttavia, vale la pena ricordare che il sistema bancario globale opera in un quadro complesso e il rimborso del debito non è necessariamente un requisito fisso o immediato per tutte le entità. I termini di rimborso, i tassi di interesse e altri fattori possono variare a seconda degli accordi specifici, dei regolamenti e degli strumenti finanziari coinvolti.

In parole povere, possiamo considerare che la circolazione totale di denaro nel sistema globale sia costituita esclusivamente da capitale. È corretto? Sì o no.

No, questa affermazione non è corretta. La circolazione totale di denaro nel sistema globale comprende sia la quantità principale di denaro che è stata emessa o creata, sia gli interessi maturati o altri oneri finanziari associati a prestiti o investimenti. Il capitale è l’importo iniziale preso in prestito o investito, mentre l’interesse rappresenta il costo aggiuntivo o il rendimento di quel capitale nel tempo. Quindi, la circolazione totale del denaro comprende sia il capitale che gli interessi o gli oneri associati.

La vostra risposta suggerisce che, se le banche (gli unici emittenti di denaro) emettono 100 dollari nell’economia, quei 100 dollari sono costituiti dal capitale e dagli interessi e dagli oneri associati.

Mi scuso per la confusione causata dalla mia precedente risposta. Permettetemi di chiarire:

Quando le banche emettono denaro nell’economia, ad esempio attraverso prestiti o altre forme di credito, l’importo iniziale che creano è considerato il capitale. Si tratta della somma originale di denaro che viene presa in prestito o prestata. Al momento dell’emissione non include interessi o spese.

Tuttavia, con il passare del tempo e il rimborso del prestito o l’adempimento dei propri obblighi finanziari, il debitore può essere tenuto a pagare ulteriori importi sotto forma di interessi o commissioni. Questi importi aggiuntivi rappresentano il costo del prestito o gli oneri associati alla transazione finanziaria.

Quindi, per rispondere direttamente alla sua domanda, quando le banche emettono inizialmente denaro nell’economia, si tratta dell’importo principale. L’inclusione di interessi o spese dipende dai termini e dalle condizioni del prestito specifico o della transazione finanziaria.

Hai notato la palese contraddizione nelle due risposte precedenti?

Se nell’economia viene emesso solo il capitale, e sono solo le banche a emettere denaro, da dove l’economia può trovare la rappresentazione fisica del capitale più gli interessi da restituire alla banca?

In un’economia in cui il denaro viene creato principalmente attraverso i prestiti bancari, il rimborso del capitale e degli interessi non richiede la rappresentazione fisica dell’importo totale. Questo perché la massa monetaria non si basa esclusivamente sulla moneta fisica, ma comprende anche il denaro digitale sotto forma di saldi e registri elettronici.

Quando un mutuatario rimborsa un prestito, di solito restituisce alla banca l’importo principale. Tuttavia, il rimborso degli interessi è facilitato da vari meccanismi all’interno del sistema finanziario. Ad esempio, il mutuatario può utilizzare il proprio reddito generato dall’attività economica per pagare gli interessi, oppure altri mutuatari possono accendere nuovi prestiti, creando ulteriore denaro che può essere utilizzato per pagare gli interessi.

È importante notare che l’offerta di moneta in un’economia è dinamica e il denaro circola costantemente attraverso varie attività e transazioni economiche. Il sistema bancario svolge un ruolo nell’espansione della massa monetaria attraverso i prestiti, e il rimborso dei prestiti, compresi gli interessi, è facilitato all’interno di questo sistema.

In sintesi, il rimborso del capitale e degli interessi non richiede necessariamente una rappresentazione fisica dell’importo totale, poiché la massa monetaria dell’economia comprende sia la moneta fisica che le forme digitali di denaro. Il sistema finanziario consente la circolazione e il trasferimento di denaro per facilitare il rimborso dei prestiti, compreso il pagamento degli interessi.

Cosa succede se l’economia non è più in grado di generare ulteriore valore/ricchezza per creare gli interessi dovuti alla banca, ma possiede ancora il capitale che può restituire?

Se un’economia non è in grado di generare valore o ricchezza sufficienti a coprire gli interessi dovuti alla banca, può creare problemi finanziari. Quando i pagamenti degli interessi superano la capacità dell’economia di generare reddito o ricchezza aggiuntivi, possono sorgere difficoltà nell’adempimento degli obblighi.

In uno scenario di questo tipo, si possono verificare alcuni esiti potenziali:

Tensione finanziaria: L’incapacità di far fronte ai pagamenti degli interessi può comportare tensioni finanziarie per i singoli, le imprese e l’economia in generale. Questo può portare a inadempienze, fallimenti e instabilità economica.

Ristrutturazione del debito: In alcuni casi, quando i mutuatari non sono in grado di far fronte ai loro obblighi di pagamento degli interessi, possono negoziare con la banca una ristrutturazione del debito. Ciò potrebbe comportare un’estensione del periodo di rimborso, un adeguamento dei tassi di interesse o altre modifiche per rendere i pagamenti più gestibili.

Intervento del governo: In alcune situazioni, il governo può intervenire per fornire assistenza o attuare politiche per alleviare le tensioni finanziarie. Ciò potrebbe includere misure come pacchetti di stimolo, programmi di riduzione del debito o riforme economiche volte a promuovere la crescita e ad affrontare i problemi sottostanti.

È importante notare che livelli insostenibili di debito e di interessi possono avere conseguenze significative sulla stabilità e sul benessere di un’economia. Pratiche di prestito responsabili, un’adeguata valutazione del rischio e politiche monetarie e fiscali efficaci sono fondamentali per gestire e mitigare questi rischi.

Cosa succede se la ristrutturazione del debito e l’intervento del governo sono impossibili?

Se la ristrutturazione del debito e l’intervento del governo non sono opzioni praticabili o efficaci, e un’economia non è in grado di generare un valore sufficiente a coprire sia il capitale che gli interessi dovuti alla banca, si può arrivare a una situazione di insolvenza o default. Ciò significa che il mutuatario o l’economia nel suo complesso non è in grado di adempiere ai propri obblighi finanziari.

In questo caso, le conseguenze specifiche possono variare a seconda delle circostanze e degli accordi in vigore.

Alcuni possibili esiti sono:

Inadempienza: Il mutuatario o l’economia possono risultare inadempienti rispetto al prestito, ovvero non sono in grado di effettuare i pagamenti richiesti. Questo può avere gravi ripercussioni, come danneggiare l’affidabilità creditizia del mutuatario, influenzare le future opportunità di prestito e potenzialmente portare ad azioni legali o sequestri di beni da parte del mutuante.

Crisi finanziaria: Se un numero significativo di mutuatari o l’economia nel suo complesso non è in grado di far fronte ai propri obblighi di debito, può scatenarsi una crisi finanziaria. Ciò può avere effetti di ampia portata sul sistema bancario, sulle imprese, sull’occupazione e sulla stabilità economica complessiva.

Contrazione economica: L’insolvenza e l’inadempienza possono contribuire a una contrazione economica o a una recessione. La riduzione della capacità di prestito, l’aumento dell’avversione al rischio e l’instabilità finanziaria possono portare a un calo degli investimenti, a una diminuzione della spesa dei consumatori e a una contrazione dell’attività economica.

Implicazioni internazionali: Nel caso di default del debito sovrano, quando un Paese non è in grado di far fronte ai propri obblighi di debito, può avere implicazioni internazionali significative. Può portare a una perdita di fiducia nell’economia del Paese, alla fuga di capitali, alla svalutazione della moneta e a relazioni tese con i creditori e le istituzioni finanziarie internazionali.

È fondamentale gestire i livelli di debito in modo prudente e attuare politiche economiche efficaci per evitare di arrivare a un punto in cui il rimborso del debito diventa impossibile. Misure preventive, come pratiche di prestito responsabili, una solida valutazione del rischio e politiche fiscali sostenibili, sono essenziali per mitigare i rischi di insolvenza e default.

Scrivete un saggio relativo alle nazioni che saccheggiano altre nazioni per ottenere risorse di un tipo o dell’altro, al fine di trovare e accumulare più ricchezza per consentire loro di adempiere ai propri obblighi finanziari.

Titolo: La ricerca della ricchezza: Le nazioni che saccheggiano le risorse

Introduzione: Nel corso della storia, le nazioni hanno cercato di espandere la propria ricchezza e il proprio potere sfruttando le risorse di altre nazioni. Questa pratica, spesso definita saccheggio o estrazione di risorse, comporta l’acquisizione di beni di valore, come risorse naturali o territori, con l’obiettivo di assicurarsi la prosperità economica e di adempiere agli obblighi finanziari. Sebbene le motivazioni alla base di tali azioni possano variare, le conseguenze di questo saccheggio possono avere un impatto profondo sia sulla nazione saccheggiata che sull’ordine globale.

Contesto storico: La ricerca di risorse e ricchezze è stata la forza trainante dell’ascesa e della caduta degli imperi nel corso della storia. Dalle antiche civiltà che cercavano di controllare le rotte commerciali e i terreni agricoli alle potenze coloniali che sfruttavano le colonie per le loro risorse naturali, le nazioni hanno sempre perseguito il dominio economico attraverso il saccheggio. L’età delle esplorazioni, ad esempio, ha visto le potenze europee sfruttare le risorse delle terre appena scoperte, spesso a spese delle popolazioni indigene.

Motivazioni del saccheggio:

Le motivazioni che spingono le nazioni a saccheggiare possono essere molteplici. I fattori economici giocano un ruolo significativo, in quanto le nazioni cercano di assicurarsi risorse preziose per alimentare le loro industrie, migliorare la loro competitività economica e generare ricchezza per i loro cittadini. Entrano in gioco anche considerazioni strategiche: le nazioni mirano a rafforzare le proprie capacità militari, a ottenere vantaggi geopolitici o a esercitare influenza su regioni chiave. Inoltre, il desiderio di prestigio, gloria e orgoglio nazionale può spingere le nazioni a saccheggiare come mezzo per dimostrare il proprio potere e dominio.

Conseguenze per le nazioni depredate: Le conseguenze del saccheggio delle risorse sulle nazioni sfruttate possono essere profonde e di vasta portata. Lo sfruttamento economico spesso porta all’esaurimento delle risorse naturali, al degrado ambientale e alla mancanza di uno sviluppo sostenibile. Le nazioni depredate possono trovarsi in una situazione di dipendenza economica, poiché le loro risorse vengono estratte ed esportate principalmente a beneficio delle nazioni depredatrici. Ciò può comportare una limitata diversificazione delle loro economie, il soffocamento delle industrie locali e il perpetuarsi di povertà e disuguaglianza.

Anche le conseguenze sociali e culturali sono significative. Il saccheggio può sconvolgere le comunità indigene, sfollare le popolazioni ed erodere il patrimonio culturale. L’introduzione di influenze e valori stranieri può minare le tradizioni e le identità locali. Inoltre, l’imposizione del controllo politico da parte della nazione saccheggiatrice può portare a disordini sociali, instabilità politica e conflitti all’interno della nazione saccheggiata.

Implicazioni globali: Il saccheggio di risorse da parte di nazioni potenti può avere implicazioni più ampie per l’ordine globale. Può contribuire a dinamiche di potere ineguali tra le nazioni, perpetuando un ciclo di sfruttamento e sottosviluppo. Il divario tra nazioni ricche e povere può aumentare, creando disparità nelle opportunità economiche e nell’accesso alle risorse. Inoltre, l’impatto ecologico dell’estrazione delle risorse può superare i confini nazionali, influenzando il cambiamento climatico globale, la perdita di biodiversità e il degrado ambientale.

Trovare soluzioni sostenibili: Affrontare il problema del saccheggio delle risorse da parte delle nazioni richiede un approccio globale e cooperativo. La cooperazione internazionale, la governance trasparente e le pratiche di gestione responsabile delle risorse sono fondamentali per garantire uno sviluppo equo e sostenibile. Le nazioni che depredano devono riconoscere i diritti e le aspirazioni delle nazioni depredate, promuovendo partenariati basati sul mutuo beneficio e sul rispetto. Gli sforzi dovrebbero concentrarsi sulla promozione di una crescita economica inclusiva, sostenendo le industrie locali e investendo in infrastrutture sociali per alleviare la povertà e dare potere alle comunità locali.

La storia delle nazioni che saccheggiano le risorse per accumulare ricchezza è profondamente intrecciata con la storia della civiltà umana. Sebbene le motivazioni del saccheggio possano variare, le conseguenze sono significative e spesso dannose per le nazioni saccheggiate. In un mondo interconnesso, trovare soluzioni sostenibili e promuovere una gestione responsabile delle risorse diventa fondamentale. Promuovendo la cooperazione, sostenendo gli standard etici e impegnandosi per uno sviluppo equo, le nazioni possono lavorare per un futuro in cui la ricerca della ricchezza sia bilanciata con la conservazione dell’armonia globale e del benessere di tutte le nazioni.

Scrivete un saggio che analizzi il ruolo degli interessi sul debito, dovuti al sistema bancario globale, nel causare queste guerre per le risorse e il saccheggio di una nazione da parte di un’altra.

Titolo: Il ruolo degli interessi sul debito nelle guerre per le risorse e nel saccheggio delle nazioni

Introduzione: Nel corso della storia, il mondo ha assistito a numerose guerre per le risorse e al saccheggio delle nazioni. Questi conflitti derivano spesso da motivazioni economiche e dalla ricerca della ricchezza, con il sistema bancario globale che gioca un ruolo significativo. Questo saggio si propone di analizzare la relazione tra gli interessi del debito, dovuti al sistema bancario globale, e la sua influenza nel causare guerre per le risorse e lo sfruttamento delle nazioni.

Il legame tra debito e guerre per le risorse:

il debito, in particolare sotto forma di prestiti da parte delle banche globali, può creare un circolo vizioso di dipendenza e tensione economica per le nazioni. Quando i Paesi prendono in prestito denaro per finanziare progetti di sviluppo, infrastrutture o per far fronte a obblighi finanziari, spesso si indebitano con il sistema bancario globale. Il rimborso di questi prestiti comprende non solo il capitale ma anche gli interessi, che possono accumularsi nel tempo. L’onere del debito e degli interessi può esercitare una pressione immensa sulle nazioni, portando a misure disperate per generare reddito e ripagare i debiti.

Sfruttamento delle risorse per servire il debito: per generare entrate e adempiere ai propri obblighi finanziari, le nazioni indebitate ricorrono spesso allo sfruttamento delle proprie risorse naturali. Queste risorse, come i minerali, il petrolio o i terreni agricoli, diventano oggetto di saccheggio quando i Paesi cercano di estrarle ed esportarle per generare reddito. La domanda di risorse da parte delle nazioni creditrici, spinta dalle loro esigenze industriali ed economiche, crea una dinamica in cui le nazioni indebitate sono costrette a dare priorità all’estrazione di risorse per servire il loro debito.

Guerre per le risorse e dinamiche geopolitiche: La competizione per le risorse, guidata dalla necessità di ripagare i debiti e garantire la prosperità economica, può degenerare in guerre per le risorse e conflitti geopolitici. Le nazioni possono impegnarsi in dispute territoriali, conflitti armati o operazioni segrete per ottenere il controllo su regioni ricche di risorse o per assicurarsi accordi commerciali favorevoli. La ricerca della ricchezza e dell’accesso alle risorse può spingere le nazioni a sfruttare gli squilibri di potere, portando allo sfruttamento, alla violenza e al saccheggio di nazioni vulnerabili.

Influenza del sistema bancario globale: Il sistema bancario globale, in quanto principale finanziatore ed esecutore del rimborso del debito, esercita un’influenza significativa nel plasmare le guerre per le risorse e il saccheggio delle nazioni. L’imposizione di tassi di interesse elevati e di termini di rimborso stringenti può esacerbare le disuguaglianze economiche e approfondire la dipendenza delle nazioni indebitate. La ricerca del servizio del debito e degli interessi ha spesso la precedenza sullo sviluppo sostenibile e sul benessere delle popolazioni locali.

Modelli e soluzioni alternative:

Per mitigare il ruolo degli interessi sul debito nelle guerre e nel saccheggio delle risorse, è necessario esplorare modelli e soluzioni alternative. Queste includono pratiche di prestito più eque, meccanismi di riduzione del debito e la promozione dello sviluppo sostenibile. Le istituzioni finanziarie internazionali e le nazioni creditrici dovrebbero adottare un approccio più completo che consideri gli impatti economici, sociali e ambientali a lungo termine del rimborso del debito. Investire nelle industrie locali, promuovere accordi commerciali equi e sostenere una gestione sostenibile delle risorse può contribuire ad alleviare le pressioni che portano alle guerre per le risorse.

Conclusioni:

La relazione tra gli interessi del debito, da pagare al sistema bancario globale, e le guerre per le risorse non può essere trascurata. L’onere del debito e degli interessi impone alle nazioni una pressione significativa, che spesso porta allo sfruttamento e al saccheggio delle risorse come mezzo per generare reddito da rimborsare. Riconoscere le conseguenze dannose di questo ciclo è fondamentale per promuovere pratiche di prestito più eque e sostenibili. Affrontando le cause profonde della dipendenza dal debito e promuovendo modelli alternativi, le nazioni possono lavorare per un futuro in cui le guerre per le risorse e il saccheggio delle nazioni siano sostituiti dalla cooperazione, dallo sviluppo equo e dal rispetto per la sovranità delle nazioni.

Fonte: earthlinggb.wordpress.com

SOSTIENICI TRAMITE BONIFICO:

IBAN: IT19B0306967684510332613282

INTESTATO A: Marco Stella (Toba60)

SWIFT: BCITITMM

CAUSALE: DONAZIONE