Mark Spitznagel: Non è la Nostra Opinione, ma Solo Numeri ”Questa è la più Grande Bolla della Storia Umana” e Sta Per Scoppiare

Cosi va il mondo, tutti dentro un bel pentolone che lentamente si riscalda sino ad assuefare le masse e rendersi alla fine tutti consapevoli di essere diventati un bel arrosto pronto per essere mangiato il giorno del ringraziamento…..ringraziate chi volete ma non prima di essersi guadati allo specchio!

Toba60

Noi confidiamo che il contenuto dei nostri articoli inducano ognuno di voi ad una riflessione. Per favore usate discernimento! Un pensiero logico, la vostra intuizione e la connessione con la Sorgente, lo Spirito e le leggi naturali che vi aiutano a determinare cosa è vero e cosa no. Condividendo informazioni e seminando il dialogo, il nostro obiettivo è aumentare la consapevolezza delle verità superiori per liberarci dalla schiavitù della Matrix in questo regno materiale.

Il nostro lavoro come ai tempi dell’inquisizione è diventato attualmente assai difficile e pericoloso, ci sosteniamo in prevalenza grazie alle vostre donazioni volontarie mensili e possiamo proseguire solo grazie a queste, contribuire è facile, basta inserire le vostre coordinate già preimpostate all’interno dei moduli all’interno degli editoriali e digitare un importo sulla base della vostra disponibilità. Se apprezzate quello che facciamo, fate in modo che possiamo continuare a farlo sostenendoci oggi stesso…

Non delegate ad altri quello che potete fare anche voi.

Staff Toba60

Meno dello 0,1% dei nostri lettori ci supporta, ma se ognuno di voi che legge questo ci supportasse, oggi potremmo espanderci e andare avanti per un altro anno.

il titano degli hedge fund che ha osservato i “cigni neri” per decenni afferma che la “più grande bolla creditizia della storia umana” sta per scoppiare

Questa è la più Grande Bolla della Storia Umana” e Sta Per Scoppiare

L’aumento del debito pubblico e privato e l’ondata di insolvenze nel mercato immobiliare commerciale stanno mettendo a dura prova le economie e i mercati azionari.

Secondo il responsabile dell’hedge fund Universa Investments, Mark Spitznagel, che insieme al noto autore Nassim Taleb studia i cosiddetti cigni neri, ossia catastrofi economiche inaspettate come guerre o pandemie, “Nassim e io abbiamo formulato questa idea generale 25 anni fa.

Siamo stati il primo hedge fund ufficiale”.

Quando si chiede all’uomo che ha scritto diversi libri sulla mitigazione del rischio – il suo ultimo si intitola “Safe Haven: Investing for Financial Storms” – come gli investitori al dettaglio possono proteggere il loro capitale, ci si aspetta di sentire alcune delle opzioni tipiche: oro, titoli di Stato o forse franchi svizzeri.

Invece, Spitznagel ha avvertito che quando si tratta di investimenti in beni rifugio, “la cura è spesso peggiore della malattia”.

Se la mitigazione del rischio non è efficace dal punto di vista dei costi e non sostiene rendimenti più elevati nel lungo periodo, allora non ne vale la pena.

A suo avviso, la maggior parte delle classiche strategie rifugio utilizzate dagli investitori retail rientra in questa categoria.

Tuttavia, c’è una buona notizia.

Potrebbe verificarsi una recessione o un crollo dei mercati azionari, dato che stiamo vivendo la più grande bolla creditizia della storia umana, ma potrebbe non essere la fine del mondo per i piccoli investitori.

Ci vorrà del tempo, ha detto, ma i mercati si riprendono sempre, e accadono ancora eventi inaspettati, i cigni neri, che fanno crollare l’economia.

Nonostante il potenziale di disastro finanziario, Spitznagel ritiene che i piccoli investitori dovrebbero seguire l’intramontabile consiglio del presidente della Berkshire Hathaway Warren Buffett: concentrarsi sull’orizzonte a lungo termine e non scommettere contro gli Stati Uniti.

Il duo del cigno nero…

Spitznagel ha fondato Universa nel 2007 e, con l’aiuto di Taleb, ha sviluppato l’ormai famosa strategia di copertura dell’azienda, che si basa sull’ottenimento di guadagni esplosivi durante i forti ribassi del mercato attraverso le opzioni, anche se ciò significa registrare piccole perdite quando i tempi sono buoni.

Il fondo di punta di Spitznagel ha fatto notizia quando ha beneficiato della recessione del 2020 innescata da COVID-19, registrando un rendimento del 4.144%, secondo una lettera inviata agli investitori.

Questo numero apparentemente strano ha suscitato le critiche di molti colleghi hedge fund, tra cui l’ex responsabile globale del reddito fisso di Citadel Derek Kaufman, che all’inizio dell’anno ha dichiarato a Bloomberg che i rendimenti di Universa erano probabilmente “troppo belli per essere veri”.

Ma Spitznagel ha chiarito che il rendimento del 4,144% non derivava dall’intero portafoglio del fondo, ma dalle coperture.

Si tratta di un esempio della sua esplosiva strategia di protezione dal rischio.

La più grande bolla creditizia della storia umana

Spitznagel non ama fare previsioni perché il suo fondo è sempre pronto ad affrontare una recessione.

Tuttavia, non sempre la evita…

Nel 2013 ha dichiarato a Fortune che il mercato azionario avrebbe potuto perdere il 40% del suo valore in un imminente crollo.

La sua previsione si è rivelata nel migliore dei casi prematura, poiché nel 2010 si è assistito a una “ripresa” che si è trasformata in una delle più grandi espansioni economiche della storia economica.

Ma oggi Spitznagel è particolarmente preoccupato per l’economia, visto l’enorme aumento del debito pubblico e privato.

“Stiamo vivendo la più grande bolla creditizia della storia dell’umanità.

E questa non è la mia opinione, sono solo numeri”, ha detto.

“Non c’è dubbio che stiamo vivendo in un’era di leva finanziaria, un’era di credito, e questo avrà le sue conseguenze”.

Secondo i dati della Fed di New York, il debito totale delle famiglie statunitensi ha raggiunto i 17.000 miliardi di dollari nel primo trimestre.

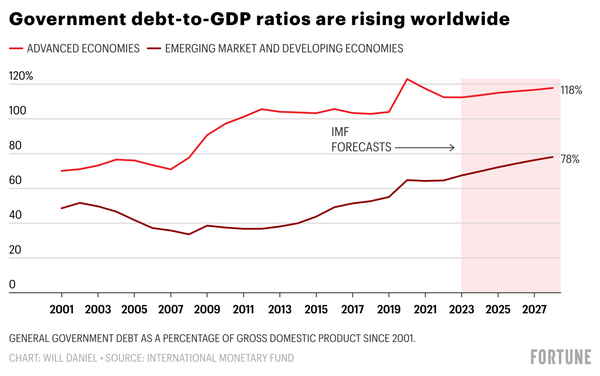

Inoltre, secondo un rapporto delle Nazioni Unite, l’anno scorso il debito pubblico globale è salito al massimo storico di 92.000 miliardi di dollari, con un aumento del 400% dal 2000.

Inoltre, il rapporto debito pubblico/PIL è in costante aumento da decenni.

Secondo i dati della Federal Reserve, negli Stati Uniti il rapporto tra debito pubblico totale e PIL ha raggiunto il 118% nel primo trimestre.

Spitznagel ritiene che l’aumento degli interessi sul debito pubblico federale finirà per limitare la spesa fiscale, rallentare la crescita economica e costringere le banche centrali ad abbassare i tassi d’interesse più di quanto molti oggi prevedano.

Ha sottolineato il fatto che si stima che i pagamenti netti degli interessi sul debito pubblico degli Stati Uniti ammonteranno a 395,5 miliardi di dollari nell’anno fiscale in corso, pari al 6,8% del bilancio federale totale nel 2023.

A sostegno della sua tesi, Spitzangel cita Fitch, che ha declassato l’economia statunitense da AAA a AA+.

“L’aumento del debito pubblico e privato è un problema importante, ma la Federal Reserve è responsabile della creazione di una polveriera economica.

Le politiche interventiste della Fed dalla crisi finanziaria globale al periodo di Covid sono state come i vigili del fuoco che appiccano un incendio nella natura.

Ora ci sono incendi incontrollati ovunque.

Non abbiamo mai visto nulla di simile a questo livello di debito totale e di leva finanziaria nel sistema.

È un esperimento.

Ma sappiamo che le bolle del credito devono scoppiare.

Non sappiamo quando, ma sappiamo che devono scoppiare.

E poiché questa bolla del credito sta per scoppiare, dobbiamo preoccuparci”, ha sottolineato Spitzangel.

Inflazione

L’indebolimento dell’inflazione e la tenuta degli utili societari, nonostante gli aggressivi rialzi dei tassi di interesse da parte della Federal Reserve, hanno fatto sì che l’S&P 500 salisse di quasi il 18% su base annua.

Questa impennata e le valutazioni record preoccupano Spitznagel per l’accumulo di debito nel settore pubblico e privato.

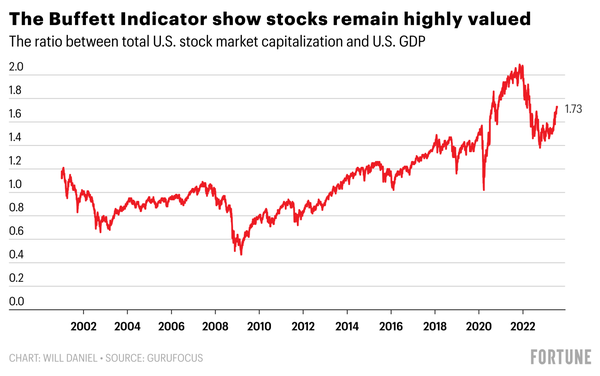

In questo contesto, ha fatto riferimento all’Indice di Buffett, che confronta il valore totale dei titoli quotati in borsa negli Stati Uniti con la produzione economica del Paese.

(Lo stesso Buffett ha definito questo indice come la migliore misura singola della situazione delle valutazioni in un determinato momento).

Spitznagel ha detto che l’indice mostra che se le azioni fossero valutate in modo equo, “sarebbero molto più basse in questo momento”, ma molti investitori sono affascinati dalla tendenza a breve termine dell’indebolimento dell’inflazione e della solida crescita economica.

“Guardano solo al presente, che è un po’ come una zona Goldilocks.

Non ha nulla a che vedere con i fondamentali di lungo periodo”, ha avvertito.

Ascoltate Buffett”.

In generale, prevedere il futuro è un’impresa ardua.

Il mercato azionario potrebbe crollare, ma non è garantito.

Spitznagel, parlando con Fortune, ha parafrasato la citazione del grande economista John Maynard Keynes, secondo cui i mercati possono rimanere irrazionali più a lungo di quanto la maggior parte delle persone si aspetti, poiché gli investitori spesso si comportano come… maniaci a causa di una certa narrativa: che si tratti di intelligenza artificiale o di blockchain.

Pertanto, l’esperto di mitigazione del rischio raccomanda di evitare la mitigazione del rischio.

“Il mio consiglio a un investitore retail è di capire che la mitigazione del rischio può essere la più costosa.

È la reazione istintiva”.

Spitznagel, un critico della moderna teoria del portafoglio, che sostiene che i “rendimenti corretti per il rischio” (una misura del profitto rispetto al rischio atteso di un portafoglio) sono fondamentali per i rendimenti netti, ritiene che gli investitori al dettaglio possano fare ben poco per mitigare il rischio in modo conveniente.

“La finanza moderna si occupa di massimizzare quelli che chiamano rendimenti corretti per il rischio.

E io dico che queste sono le tre parole più false dell’investimento.

Si tratta di una sorta di copertura o di finzione: i rendimenti corretti per il rischio sono concepiti per distrarre da ciò che conta davvero, che, ovviamente, è la massimizzazione della ricchezza nel tempo.

È l’unica cosa che conta alla fine”.

Spitznagel critica le tattiche della moderna teoria di portafoglio utilizzate per ridurre il rischio, sostenendo che esse riducono i rendimenti complessivi del portafoglio nel lungo periodo.

Per i singoli investitori, Spitznagel ritiene che la mitigazione del rischio non debba riguardare tanto la protezione del portafoglio da eventuali crash, utilizzando opzioni o asset sicuri come l’oro, quanto piuttosto la protezione del portafoglio dalle proprie azioni.

“Dovrebbero pensare alla mitigazione del rischio.

Ma per questo dovrebbero imparare a proteggersi da soli”.

In questo contesto, l’hedge fund raccomanda di “ridurre l’esposizione alle azioni e aumentare i risparmi per sentirsi a proprio agio e superare eventuali flessioni”.

Tuttavia, la maggior parte degli investitori al dettaglio farebbe meglio ad ascoltare Buffett e a comprare semplicemente un fondo indicizzato che segua l’S&P 500, ha detto Spitznagel, citando la volpe di Omaha.

“Acquistate un prodotto che segua un indice a basso costo e assicuratevi di non mettervi nella posizione di dover vendere se il mercato scende del 20%”, ha consigliato.

“Sembra il consiglio che Buffett dà, e se è il più grande investitore mai esistito e probabilmente mai esisterà e lo è ….

….. allora è probabilmente un buon consiglio”, ha concluso.

Fonte: sfairika.gr

SOSTIENICI TRAMITE BONIFICO:

IBAN: IT19B0306967684510332613282

INTESTATO A: Marco Stella (Toba60)

SWIFT: BCITITMM

CAUSALE: DONAZIONE